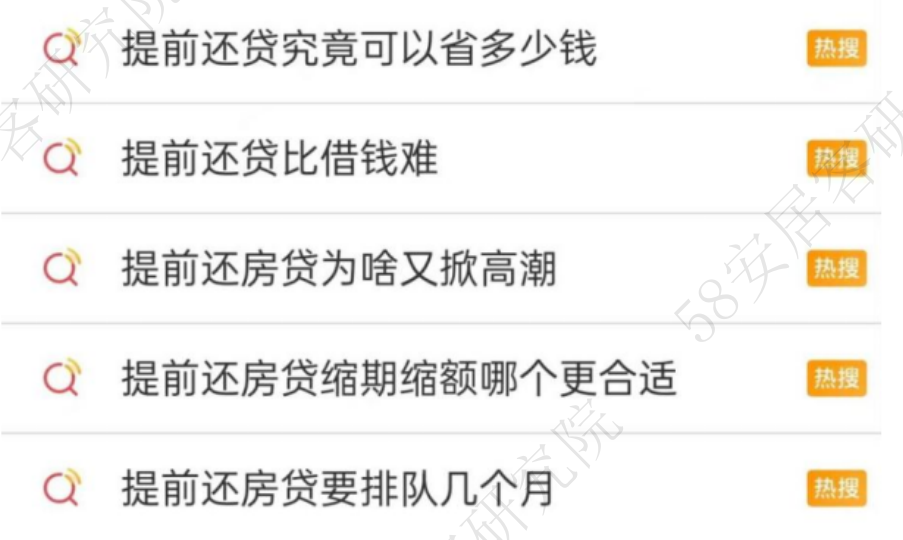

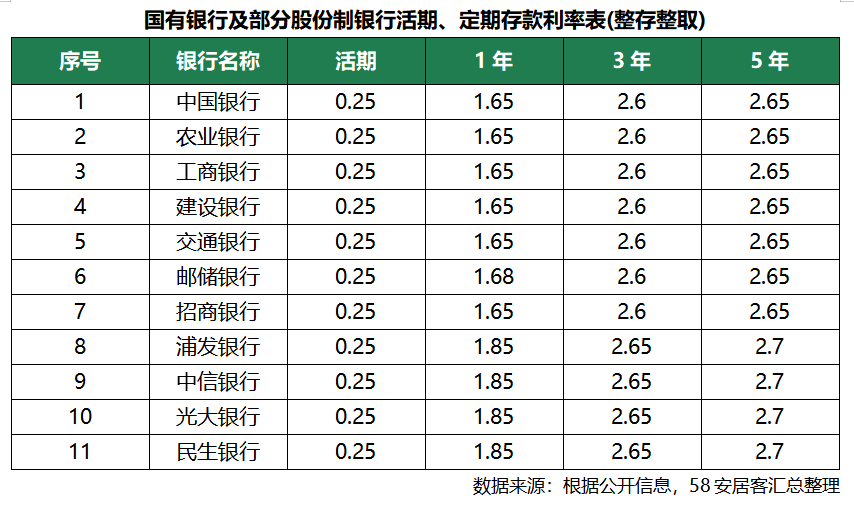

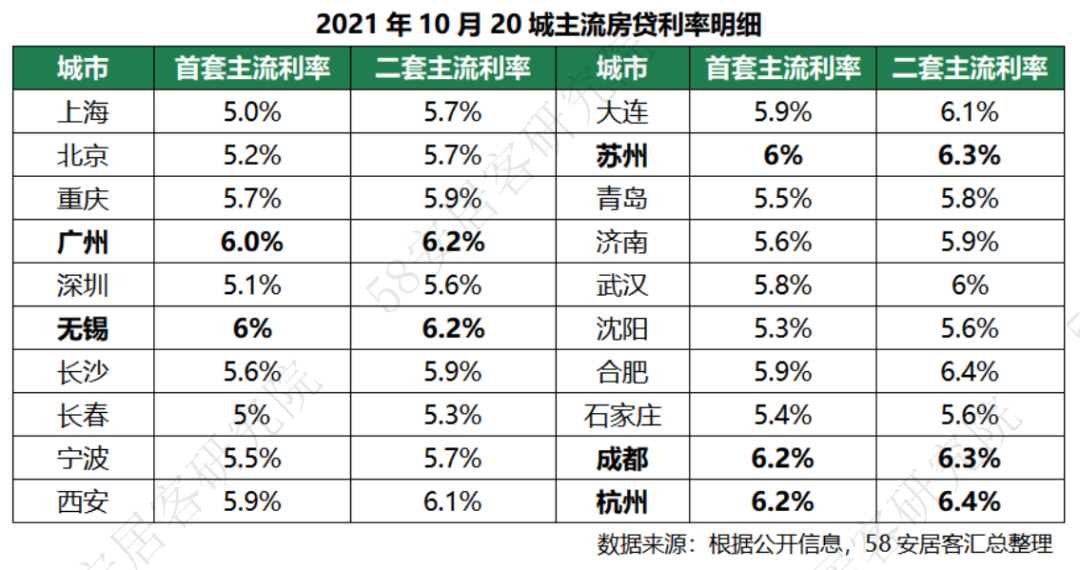

银行定期存款收益大幅跑输房贷利息,是大部分提前还贷者的主要原因。现在提前还贷的基本上是之前房贷利率在5%-6%的贷 款人,房贷利率偏高,而目前股票、基金、理财等价格大幅度下行,银行主流5年定期存款利率在2.7%左右,和房贷利率存在明显的倒挂,存款收益跑不过房贷利息,所以将原来用于投资和存银行的部分资金用于提前还贷,提前还贷相当于赚钱。另外,还可能存在通过提前还贷,然后申请银行的消费贷或经营贷业务,以获取更低的贷 款利率,但是经营贷、消费贷应用范围都会排除和房地产消费相关的,违反了贷 款合同所约定的用途,银行可能会采取提前收回贷 款等措施。

从银行侧来看,个人房贷业务是风险较低、收益稳定的优质资产,不但利率水平稳定,而且坏账率极低,在经济增长放缓的大环境下,尤显珍贵,因此存量房贷各银行都非常重视。此外银行限 制提前还房贷还主要受两方面因素影响,其一是房贷申请量一直处于低位,一二手房成交量减少导致近一年来的房贷申请量减少,房贷发放减少但提前还贷增多,这导致银行在房贷业务层面呈现指标未达成。其二是居民存款不断增多,2022年居民存款又创新高,这代表银行的负债在增加,放贷意愿度会明显提升。家住无锡的小林21年在无锡购入了一套房产,在无锡交行贷的款,经过LPR的下调,目前房贷利率还超5.5%,所以想将手里的存款提前还款,交行工作人员回复称,提前还款大约需要排至9月份。

存量房贷利率下调的可能性很小

目前来看,银行对存量房贷利率进行统一下调的可能性很小。绝大部分的存量房贷利率水平是根据LPR加减基点来调节的,这本身已经是兼顾到市场动态变化层面,并且房贷利率的调整本身也是写入合同之中的,贷 款方在签订时也知晓利率设定。对于新老房贷利差,市场推动优化的动力并不足,一方面对于银行来说,这一业务本身并不会带来实际好处,相反降低老房贷的利率水平只能让自身利润受损,同时降低之后也不必然带来新贷 款量的增加。另一方面各地方政 府目前的重要任务是稳定房地产市场,存量房本身的利率变动并不会对房地产市场形成直接影响,相反只有新增房贷利率的大力降低才能吸引新购房需求,带动市场热度回升,提升市场信心。

哪种提前还贷方式更好?

目前,银行一般支持2种提前还房贷的方式:全额提前还清,部分提前还款(缩短还款期限或减少月供)。

如果单从节省利息角度来讲,肯定是缩短贷 款期限更划算,因为借款人的还款周期缩短,要还的利息就会减少。借款人若是对当前月供没有太大的压力,那就可以选择缩短还款年限。

如果选择了减少月供的话,那么每个月的还款压力就会减轻,当然,利息也会有所减少,但是可能没有缩短还款年限减少的利息多。如果自己觉得当前每月的还款压力比较大的话,对未来收入预期信心不足,那就可以选择减少每月月供的方式。

| 欢迎光临 乐清城市网 (http://bbs.21yq.com/) | Powered by Discuz! X3.2 |